l’Almanet doLys Gnu/Linux – Open Source – Entreprises › Forums › L’almanet doLys FinTech et entreprises › Comment l’open-source va-t-il transformer les fintechs en tsunami ?

Mots-clés : asatys partners, asset management, docker, ethereum, fintech, gestion d'actifs, hacking, kubernetes, LENii, motif investing, odoo, open source, rapidminer, réglementaire, tsunami

- Ce sujet contient 1 réponse, 1 participant et a été mis à jour pour la dernière fois par

nam1962, le il y a 8 années et 3 mois.

nam1962, le il y a 8 années et 3 mois.

-

AuteurArticles

-

mars 27, 2016 à 10:25 am #1727

nam1962Maître des clés

nam1962Maître des clésDans ce livre blanc synthétique, je vais vous décrire les bases de l’open-source et en quoi ses produits et sa philosophie alimentent la vague fintech.

Nous verrons la vitesse à laquelle ce mouvement submerge l’industrie financière.

C’est si important et stratégique que l’on voit par exemple Goldman Sachs basculer en open source !- L’open source

- La monétisation

- Les outils open source

- L’open source dans l’industrie financière

- L’actualité fintech open source

- L’impact sur l’industrie financière et la gestion d’actifs

- L’impact RH

- Le pivot de l’acteur historique

- Les utilisateurs (clients) des fintechs

- L’action publique

- Disruptons !

Je tiens tout d’abord à remercier les plus de 5 000 lecteurs de ma précédente étude sur la gestion d’actifs et les fintechs. C’est à la demande de plusieurs d’entre-vous que je réalise ce « white paper ».

Comme le savent ceux que j’ai déjà eu l’occasion de coacher numériquement ou avec qui je partage mes projets, j’ai un fort tropisme pour l’open source et pour le monde Linux.

Ayant dirigé des équipes de trading pendant plus de 20 ans, j’ai très tôt pu baigner dans un environnement très digital, tout en vivant de l’intérieur l’industrie du placement et de l’épargne.

Mais c’est d’abord par hobby que j’ai pratiqué l’open-source, avant de l’utiliser professionnellement, en déployant des OS Linux et des logiciels open-source pour ma structure (et mes amis 🙂 )Ainsi j’ai pu comprendre ce qui rapproche ces deux mondes si éloignés à priori : un monde un peu libertaire et un monde très libéral.

Je vais donc vous décrire ici l’équation open-source fintech tsunami qui entraîne inéluctablement une modification profonde de l’industrie financière dont bien sûr la gestion pour compte de tiers.

Nous allons voyager ensemble de Linux à Goldman Sachs !

(si, si, et ce n’est pas juste pour attiser votre curiosité, vous verrez.)Mais d’abord, l’open source c’est quoi ?

Originellement, l’open-source (code source ouvert), définit des logiciels mis à la disposition du public, donnant libre accès au code source et à création d’améliorations ou de dérivés ainsi qu’à libre redistribution.

Ceci en fait donc un produit “gratuit” (on parle aussi de logiciel libre). Et aussi un produit collaboratif. La notion d’open-source s’étend d’ailleurs à tout information librement accessible et reproductible.

J’aime toujours faire un parallèle avec le quotidien pour appréhender un concept, or vous et moi connaissons et utilisons de l’open-source quotidiennement …dans notre cuisine !

Eh oui : les recettes de cuisine sont pour la plupart “open-source”, chacun sait par exemple la recette de la mayonnaise ou de la tarte aux pommes, chacun peut l’améliorer et la distribuer.Pour vous illustrer cela, voici un lien vers la “recette” du bitcoin sur Github (le réseau social du développement).

Et voilà ! vous y avez accès, vous pouvez la reproduire, l’améliorer, l’analyser… (bon d’accord c’est un peu plus compliqué que la tarte aux pommes).L’open-source c’est aussi Wikipedia (informations librement accessibles, copiables, modifiables) ou encore WordPress (près du quart des sites dans le monde tournent sur WordPress).

Pour maintenant saisir l’impact de l’open-source, pensez que la NASA, tous les macro ordinateurs dans le monde, mais aussi la Gendarmerie française, Google, Free (Iliad), plus de 60% des serveurs internet, Androïd.. tournent sous Linux…

Les puristes distinguent le libre de l’open-source, mais la nuance est ténue, Richard Stallman, fondateur du libre, indique que la différence fondamentale entre les deux concepts réside dans leur philosophie : l’open-source est une méthodologie de développement; le logiciel libre est un mouvement social.

Cette dimension sociale n’est pas étrangère aux bouleversements que nous allons décrire car il touche les utilisateurs, c’est à dire nos clients !Et ça paye, ça, open-source ?

Bon, tout cela est bien, me direz vous, mais comment ce truc de barbu à lunettes, semble-t-il gratuit, est-il financé ? et mieux, comment fait-il vivre son monde ?

Là, vous posez une question très intéressante qui est l’un des éléments du tsunami que j’annonce dans le titre.

Comme moi, vous avez déjà commandé – et donc payé – de la mayonnaise ou une tarte aux pommes dans un restaurant.

Et voilà ! Vous avez réglé la confection, le lieu, les services connexes… Vous avez contribué à une économie open-source.C’est un peu la même chose côté logiciel : Automattic, l’éditeur de WordPress, pèse près d’un milliard de dollars grâce aux services connexes (hébergement, appui technique, extensions..) et n’aurait jamais atteint cette valorisation s’il avait gardé son code propriétaire.

Gilles Babinet, Champion digital de la France auprès de la commission Européenne détaille très bien cette “fin de la propriété intellectuelle” : ce n’est (…) pas dans le fait de détenir l’innovation que les entreprises de l’ère digitale se différencient, mais dans le fait de la mettre en oeuvre.(…)comme le disait encore récemment Jinni Rometty, CEO d’IBM : « Il n’y a plus d’effort d’innovation, l’innovation devient un état constant et ceux qui ne l’ont pas encore compris vont disparaître. »

L’open-source se finance grâce à cette mise en oeuvre, c’est à dire par les services ajoutés ou connexes.

De nombreux modèles existent (version publique/version pro – services supplémentaires – maintenance – help desk – vente de supports, etc..), ils participent à une énorme inventivité en terme de monétisation (sur laquelle nous allons revenir).L’open-source a d’immenses avantages sur de nombreux plans, dont celui d’éviter les redoutables “beauty contests” et batteries de test de l’acquisition de logiciels propriétaires, ainsi que d’apporter une sécurité accrue (pas d’anti-virus sous Linux par exemple et une réactivité quasi immédiate de la communauté d’utilisateurs aux failles qui apparaissent).

Goldman Sachs confirme les avantages techniques et surtout financiers de l’open-source en notant ceci : en l’espace de cinq ans, l’investissement moyen nécessaire à un fonds de la Silicon Valley pour hisser une start-up de la phase de démarrage au seuil de rentabilité est passé de 50 à 5 millions de dollars. «Il s’est littéralement effondré», souligne Martin Chavez, chief information officer de Goldman Sachs, qui cite les effets de trois facteurs : le logiciel libre, l’informatique en nuage (plate-forme cloud) et les interfaces de programmation (API).

Open-source ne veut pas dire sans droits, sans copyright.

Au contraire, une multitude de licences d’exploitation/distribution cohabitent dans le monde open-source, de la licence MIT au creative commons en passant par le copyleft (clin d’oeil au copyright), ils encadrent les droits des utilisateurs, par exemple en les obligeant à eux-même distribuer en open-source les évolutions logicielles qu’ils créeraient.Comme nous allons le voir, les deux dimensions du hacker sont : tech et juridique ! 😉

Ca doit être un truc réservé aux devs pro et aux ordis pro cet open-source !

Sur mon petit portable grand public sous variante ArchLinux que vous prendriez en main en deux minutes tant la UI (interface utilisateur) est standard, je peux déployer sans coûts, en deux clics et un instant :

- tous les outils bureautiques, d’infographie ou multimedia

- Ethereum (blockchain publique permettant de créer les registres et contrats que l’on imagine…)

- Rapidminer et des dizaines d’autres outils big data (agrégation, mining, intelligence, exploitation)

- Docker et Kubernetes (technologie de déploiement d’applications)

- tous les outils de programmation et aide à la programmation (python, java, javascript, php, html5…)

- des dizaines d’outils d’intelligence artificielle

- tout ce que l’on veut en stockage et traitement de données (MySQL, Hadoop, mongoDB …)

- Odoo comme outil de gestion d’entreprise, compta, paye, parc véhicules..

Et j’en passe.

Bien sûr il me faudra quelques compétences et petits camarades pour pouvoir les exploiter, mais les courbes d’apprentissages et l’ergonomie des outils que je vous indique sont incroyables !

- 80% d’entre eux sont utilisables en quelques minutes

- si ce sont des outils pro, il faut 80 heures pour former une personne à l’utilisation et la maintenance et 800 heures pour avoir un expert

Vous appréhendez maintenant l’une des causes de l’écroulement du coût de barrière à l’entrée indiqué par Martin Chaves !

Si vous ne l’appréhendez pas complètement, pensez qu’en 50 ans nous sommes passés d’une population de 4 milliards à une population de 7.5 milliards avec une explosion de la middle class éduquée.

Des experts formés en 800 heures, ça se trouve désormais par millions !

(800 heures c’est moins de 4 mois de formation plein temps…)Et ça me concerne vraiment tout ça ?

Nous devons comprendre que la digitalisation issue de ces outils touche les trois dimensions de toute entreprise, soit :

- les fonctions support

- la production (la gestion pour l’asset management)

- la distribution

La digitalisation, ce n’est clairement pas obtenir quelques likes dans Facebook et quelques retweets !

Ce n’est pas non plus la notion des années 80 d’une segmentation clientèle pour leurs fourguer des produits.C’est une refonte totale des propositions de valeur orientées “sur mesure” autour de l’utilisateur (vous savez que je préfère parler d’utilisateurs plutôt que de clients).

Ces propositions de valeurs concernent toute la chaîne de valeur, du support à la distribution en passant par la production : communication, transparence, collaboration, UX (expérience utilisateur).Et ceci est un bouleversement dans une industrie jusqu’ici exclusivement product centric dont les acteurs historiques sont encore fort éloignés de ces nouveaux outils et de leurs applications.

(ceci alors même que leurs clients sont de plus en plus massivement utilisateurs de ces outils dans leur quotidien).Accenture a énoncé une partie du problème dans son étude Bridging the technology gap in financial services boardrooms : 6% en moyenne des dirigeants d’établissements financiers ont une culture digitale et 3% en France ou en Belgique…

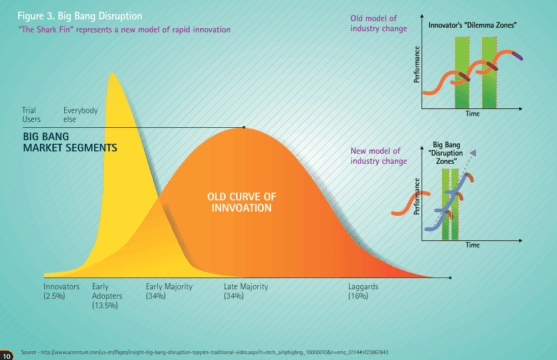

Ils complètent leur propos dans Reimagining wealth management for the digital age en soulignant la vitesse extraordinaire de propagation des disruptions et le fait que le grand public y est déjà habitué et rompu.

C’est pour le XXIIe siècle cette histoire !

Eh bien non !

Pour vous illustrer l’urgence et l’actualité, nous allons faire un bref tour de quelques fintechs dans chacune des dimensions métier :

- Fonctions support

- Railslove développe des outils open-source d’administration Iban/Sepa….

- SolarisBank propose une BaaS (Bank as a service) aux finctechs, qui n’auront plus qu’à assembler leurs outils pour monter une proposition de valeur.

- BeeAM propose un framework opérationnel de fonctions support aux SGP.

- Production

- Robinhood aux USA et i-Dealing en Europe proposent des services d’exécution d’ordres à zéro coût.

- Estimize et Wikiwealth proposent de l’analyse financière crowdsourcée.

- Wealthbot.io propose un outil complet de robo-advising et d’acquisition clients en open-source.

- Motif Investing aux USA propose des paniers de valeurs en brokerage et glisse doucement vers l’asset management en créant des ETF sur la base de ces paniers.

- Wealthfront et Betterment aux USA ont acquis plus de 5 Milliards de dollars d’AUM mais l’acteur historique Charles Schwab dépasserait déjà les 20 milliards.

- en France, Advize, Yomoni, Marie Quantier, Fundshop et j’en oublie forcément ont une couverture médiatique globale.

- Distribution

- Les robo-advisors que je viens de citer sont clairement à cheval entre production et distributions, certains étant même de purs distributeurs (l’asset allocation étant dans ce cas présentée comme une simple indication que l’utilisateur choisit de matérialiser lui-même).

- Knip aborde l’assurance avec un concept d’onboarding en une minute sur smartphone qui s’appuie sur l’agrégation de comptes.

- Bankin’ s’appuie aussi sur l’agrégation de compte et pour le moment se construit une base clients.

Cette liste pourrait être 10 fois plus longue, mais je souhaite juste vous permettre d’appréhender le fait que toutes les lignes de métier sont concernées, maintenant !

Il ne s’agit plus de regarder au loin, la disruption est là !

Toutes ces structures ne sont pas forcément open-source, mais toutes utilisent des outils open-source à des degrés divers avec l’état d’esprit open-source.

Le fintecher est un utilisateur (de son écosystème) : si il trouve une frustration, il la contournera.

(si vous croisez une fintech fermée, blindée de copyrights ou pis brevets, oubliez la : elle se fera copier. Si par contre elle est ouverte, suivez-la : elle sera enrichie par ses propres utilisateurs).Cette démarche et ces outils écroulent les coûts de production et le coût d’acquisition client. Ce qui est toute l’énergie de ce tsunami.

Mais, comment ça un tsunami ?

Dans chaque praticien/utilisateur de l’open-source sommeille un hacker. Quelqu’un qui n’aime pas être frustré et qui va trouver le moyen de disrupter un canal qui serait bouché.

Dans l’article de Gilles Babinet que je vous ai mentionné, celui-ci évoque le téléchargement Peer to Peer.

Avant que quelques législateurs s’emparent du sujet (et c’était trop tard..), tous les circuits historiques étaient contournés et l’industrie totalement transformée.Ce sera exactement la même chose pour l’industrie financière.

Je l’ai rapidement visualisé quand j’ai créé pour mes clients et mes projets un framework de stratégie digitale avec lequel nous cartographions les stakeholders des différents aspects de leur métier, puis nous étudions les contournements possibles et les outils pour agir.

Comme je l’ai indiqué plus haut, c’est également à ce niveau que la disruption en terme de monétisation aura lieu.

C’est là aussi que le growth hacking pourra s’exprimer (toujours ces hackers !).

Par exemple, comme vous l’avez constaté, de nombreux robo-advisors ne sont pas des SGP mais des CIFs.

Motif Investing que je cite plus haut est broker à l’origine, mais leur stratégie de contournement leur laisse une perspective d’uberiser la gestion d’actifs.Ce type de business model de contournement implique que l’une des questions pour l’asset management est : les SGP auront elles le statut de SGP à l’avenir ?

L’uberisation c’est le hacking technique et le hacking réglementaire et juridique : je suis frustré , je trouve une solution !

La même question se pose pour la quasi totalité des métiers : banque de détail, banque dépositaire (particulièrement mise en cause par les régistres distribués : la blockchain), banque privée, courtiers….

Regardez une SolarisBank : éditeur informatique au statut bancaire !

Voyez la mouvance Insurtech qu’analyse fort bien Jean-François Lequoy (Membre du comité de direction générale de Natixis, chargé des activités d’assurance.) en disant : La transformation digitale va rebattre complètement les cartes dans le monde de l’assuranceJe pense que vous commencez maintenant à percevoir le tsunami que j’évoque dans mon titre !

…et les bonshommes, là dedans ?

Eh bien, je ne suis pas si pessimiste que certains, je ne pense pas que les “robots” vont nous remplacer, mais plutôt qu’ils vont nous permettre de devenir des cyborgs !

Pensez aux mathématiciens : cela fait des décennies qu’ils sont cyborgs et qu’ils ne pourraient avancer sans l’appui numérique massif qui leur est disponible.Comme le dit Philippe Soullier, président de Valtus et spécialiste de la transition, La transformation est inéluctable, il faut la piloter et non la subir...

Mon expérience de ces outils m’a montré que les courbes d’apprentissage sont assez courtes et que de nombreuses fonctions sont valorisées plus que détruites.

Par ailleurs, cela crée de nombreux nouveaux besoins (par exemple un gros besoin de codeurs).

Or les formations nécessaires sont de plus en plus disponibles, comme les formations gratuites de reconversion simplon et souvent très rapides (regardez aussi les Moocs dont une grande partie est …open-source !)Et les acteurs historiques dans l’histoire ?

Les entreprises en place vont elles devoir se transformer ou se faire kodackiser.

99 advisory confirme cela dans son étude Pourquoi les acteurs de la finance deviendront numériques en disant : “Pour tous les acteurs de la finance, les années à venir seront digitales ou ne seront plus”Dans de nombreux cas, les acteurs historiques devront réagir en finançant des startups externes (comme l’a initié Henri de Castries chez Axa avec le Axa Lab à San Francisco) ou alors se chambouler totalement comme… je vous le donne en mille ! Goldman Sachs !

Martin Chavez (encore lui!) a annoncé l’année dernière que certaines de ses plates-formes – comme celles d’analyses de données de marché et de gestion des risques passeront en open-source comme le rapporte l’Usine Digitale .

Alors si Goldman Sachs s’y met… comme je vous ai dit en intro, c’est qu’il doit bien y avoir une raison 🙂

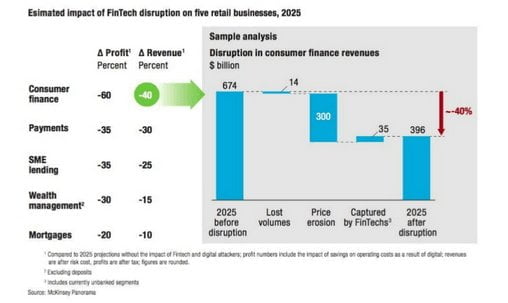

Raison que confirme McKinsey dans leur papier The fight for the customer en analysant l’attrition de revenus créé par les fintechs :Plus loin encore, les acteurs non financiers, comme Orange, la grande distribution ou certains acteurs de presse, souhaitent eux aussi enrichir l’expérience de leurs utilisateurs et capitaliser sur leurs communautés de clients pour distribuer des produits financiers et ainsi diversifier leur monétisation.

Oui, bon, ça ce sont les acteurs, mais les utilisateurs alors ?

Deloitte remarque que, si les fintechs sont encore balbutiantes et confidentielles en France, plus du tiers des utilisateurs potentiels sont déjà intéressés: La FinTech à la française, une filière d’excellence

Accenture nous parle, non de génération Y, mais de génération D (pour digital) dans son étude : Generation D: An emerging and important investor segment.

Je préfère quand à moi parler des utilisateurs D car si l’on observe attentivement, la génération Y a certes bien été élevée avec tablettes et smartphones et les utilise naturellement, mais les plus de 65 ans CSP+ et ++ sont tout aussi digitaux !

(côté Linux, je ne compte plus le nombre d’associations de retraités que j’ai découvert parmi les passionnés, bien au delà des populations de codeurs et développeurs)Ceci n’est pas à sous-estimer, car l’approche du marché et des usages en est bouleversée.

Consommer digitalement n’est pas l’apanage d’une génération, mais clairement un changement massif de comportement réparti sur toute la pyramide des âges.

Uber l’a bien constaté : originellement destinés à des early adopters post-adolescents, leurs services se sont propagés massivement sur toutes les tranches d’âge et même vers le BtoB.Ces comportements sont redoutables pour les praticiens de la vente produit classique : comme le remarque Raphaël Ducottet (Sales intelligence expert) en rappelant une étude IDC : les acheteurs réalisent 60% à 70% de leur processus d’achat (en ligne) avant de parler à un commercial

La banque privée et la gestion d’actifs prennent directement ces changements d’exigences en pleine face, le Crédit Suisse ne s’y est pas trompé en lançant en 2015 une plate forme digitale de banque privée en Asie.

Étant utilisateur, le consommateur, le client, l’acheteur saura donc lui aussi disrupter : si on lui présente du fermé, il se tournera ailleurs !

Un prospect, asset manager, que je voulais informer de ses risques d’attrition client, m’a un jour répondu : “mes clients ? mais ils sont notre propriété…”

Euhhh… celui là, je n’aurai sans doute jamais la possibilité de le coacher ou d’ouvrir un partenariat car bientôt il n’en aura plus les moyens…

On est passés à son insu de l’ère du brevet papier à l’ère du digital copyleft !

Cela dit, il n’est pas seul : si 75% des acteurs de la finance pensent que les fintechs remettent le client (utilisateur, hum !) au centre des préoccupations et que 83 % pensent que les mêmes fintechs vont réduire leurs marges, seuls une petite moitié des asset managers s’en préoccupe comme le constate PwC (PricewaterhouseCoopers) dans son étude Blurred lines: How FinTech is shaping financial servicesPendant ce temps là, l’utilisateur avance ! EY (Ernst & Young) tient un compteur impressionnant, le EY FinTech Adoption Index : fin 2015, ils indiquaient que près de 16% de la population utilise déjà des finetchs et que seuls 11% de la même population ne leur faisait pas confiance…

N’oublions pas au passage l’explosion des classes moyennes (et de leurs besoins de services financiers) que nous avons vu plus haut !

Et comprenons bien que ce UtoU (utilisateur à utilisateur) concerne autant le BtoC que le BtoB

Mais que fait le gouvernement ?

- Au Luxembourg et en Suisse c’est devenu une priorité nationale (logique : avec la fin du secret bancaire et en s’appuyant leurs formidables réserves, ils doivent et peuvent pivoter ou… devenir tous petits).

- En Allemagne, le régulateur bancaire appuie toutes les initiatives ou presque.

- Aux USA, la SEC a approuvé l’émission de titres en blockchain dès décembre 2015

- En France, Emmanuel Macron veut tester la blockchain et en particulier remettre à jour le bon de caisse qu’avait redécouvert la fintech Unilend (le hacking consiste souvent à faire du contournement en faisant du neuf avec du vieux : le disrupteur est aussi juriste à ses heures comme l’analyse Hubert de Vauplane (Avocat/associé chez Kramer-Levin sur son blog)

Bref, le mouvement a ampleur et attention.

Alors, ce n’est pas un tsunami, tout ça ?

En deux mots…

Personnellement, je m’attache à anticiper et accompagner ce mouvement, que ce soit dans mes activités de coaching/advising digital ou dans mes projets opérationnels.

S’il vous dit d’élaborer là-dessus, je serai ravi d’en discuter : je vous invite à me contacter pour voir comment surfer sur le tsunami !

[dkpdf-button]

Un jeune site que j'aime bien, la ferrari du T-shirt ...bio en plus : GoudronBlanc

-

AuteurArticles

- Vous devez être connecté pour répondre à ce sujet.